撰文:Luccy

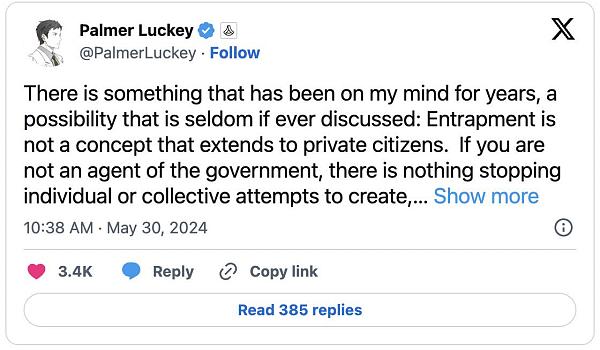

7 月 23 日,Jupiter 联合创始人 Meow 在社交媒体发文表示,将与 Irene Zhao 合作推出 meme 币元数据平台 Asian mom,并且 Jupiter DAO 将获得 5% 的 Asian mom 代币。然而这一实验的合作方,Irene Zhao 却被 ZachXBT 指出曾参与多个项目诈骗。

Meow 提到的 meme 币元数据平台是 Jupiter 的新实验,旨在尝试新的启动机制来改进模因币元数据,以解决当前模因币的发布元数据存在一些主要的 PvP 问题:包括虚假的广泛分布、狙击、不透明的开发分配、说谎的「影响者」、使用开发转储进行大规模预售等等。

这一实验本身并不足为奇,Jupiter 社区热爱 meme,Meow 也多次表示希望 meme 热度一直持续下去,并且提出了 PPP 概念(Player pump player,及最后一名参与者获胜),也在不断尝试新手段推进 PPP。

尽管从 Meow 首次提起 PPP 至今仍能听到不少质疑声,毕竟加密像一个赌场几乎已成共识,何况是 meme 这种来的快 Rug 得也快的非价值币,也许 Asian mom 正是 Jupiter 思考出推行 PPP 理念的解法。

项目是好项目,但偏偏作为合作方的 Irene Zhao 却是一个多次参与 Rug 项目的 KOL。一时间 CT 上充满了对 Irene Zhao 的指责,ALL IN CLUB 及时举办了一场 space 开始吃瓜,甚至引来了 Irene Zhao 本人开麦回应。

参与 space 的嘉宾先是对 Irene Zhao 的身份做了简单解释,在提到她 Rug 了 meme 币后,Irene Zhao 突然开麦为自己此前的所有行为进行辩解,随后各嘉宾轮番对 Irene Zhao 进行「审问」。BlockBeats 将 space 部分内容编辑如下,为简化处理,所有提问者嘉宾的名字均以「提问」表示:

Irene Zhao 做了什么?

提问:Irene Zhao 是中国人,祖籍江西南昌,这个是我的一个朋友告诉我的。她的领英个人介绍是在新加坡国立大学上大学,但具体不可考。关于她这个人我了解也不多,最开始注意到她应该就是在 Konomi 这个项目上。这个项目最初是 2021 年 3 月份上线,然后 4 月 6 号上的 OKX。

当时是牛市,整个行情都是很不错,但它上线开始就一路下跌,最高是 5 美元。现在好像是 0.01 还是 0.02, 跌了不知道多少倍,基本上永远不太可能翻身上,即使上了 OKX 之后也是一路下跌。

我最开始关注 Irene 时,她的身份是 Konomi 的 CMO。然后我查看了一些她的访谈文章,她之前做过一个 MA,介绍 Konomi 是和她的几个新加坡国立大学的同学做的,具体也不可考。我看领英上她应该是 16 年毕的业,那就是比我早毕业三年。

最开始她是做大众交易,然后后来做 Instagram 的 KOL,就是发自己美照。现在的话 Instagram 上面有五十几万粉丝,但是点赞量和粉丝不太匹配,可能一条只有十几个赞,所以这个粉丝可能大概率是买的,但具体我也不知道。

再说回 Konomi 这个项目,我没有当过 CMO,不知道 CMO 具体的工作是做什么啊。但她作为 CMO 应该是 21 年年底,就是整个加密货币的上一轮牛市。她做的工作基本上就是发布一些 Konomi 的项目更新,然后再一个是自己的自拍。她的自拍和发布项目更新的浏览量、点赞量、互动量等等都是一个很不匹配的状态,用户还是买它的颜值,买她的性感和火辣,但是对他推的项目好像并不是很感兴趣。

本来在加密牛市里面,一个币怎么都应该涨点。但 KONO 上线之后就从来没涨过,一路下跌。可能大家对 KONO 这个项目不怎么感兴趣,21 年底她可能就离开了。那段时间她改自己的推特简介说正在 building 一个 socialfi 的项目,但后来又改了。

我就讲我推文里面的三个项目,这三个项目都是我实实在在经历的,然后没有经过任何的添油加醋,只是这三个项目很巧合的是都归零了条道路。

第二个项目是 ZachXBT 分享的 SIMP,就是说她提前把没有解锁的代币发给了 DWF,本来这些代币应该是要锁仓一年的,但是 DWF 转头就卖了。这个代币的走势跟 KONO 一样,没涨过还一路下跌,一路归零。

第三个是也是我亲身经历的,叫 IDK,全名是叫 I dont know,是 Solana 链上的一个 meme 币,应该是 5 月中旬买的,当时最高涨到了 4000 万,然后我应该是在 2500 万买的,然后 4000 万的时候没有卖,然后马上就跌回了 500 万。

为何频频参与 Rug 项目?

Irene Zhao:我买入 IDK 时说的所有话都是 Dev(开发者)告诉我的,我个人是没有在这个币上赚到一分钱的。那是我第一个推广的 meme 币,是一个很好的朋友推给我的,他告诉我这个团队很牛逼。然后我就进了社群,里面还有一些其他的 KOL,所以觉得这个币还不错。毕竟这是我第一次接一个 Solana 上的币,我就答应了。

当 IDK 开始跌的时候,他们告诉我有人在出货,想把价格弄得低一点,方便他们后续拉盘。当时他说第二天就会拉,我就信了他的话,但是到第二天他突然又跟我说要 Rug,救不活了。所以我从一开始就没有想他们会 Rug,我这么大一个 KOL 没必要为了赚这么一点小钱去 Rug 粉丝。

这里我需要提下我推的另一个 Solana 上的猴子币 MONKEY,我也是被坑的一方,一分钱都没有赚。他当时答应给我说这个币至少要拉到 1 亿估值,还是几亿估值,我就信了。我从头到尾没卖过一个币,你可以检测我的钱包,最多的时候差不多有 6 万美元都没有卖。

两三天之后,介绍人告诉我他负责整个营销业务,并告诉我「我的声誉只是一个愚蠢的 meme 币,所以请相信我,我不会 Rug」。我有所有的聊天截图,之后可以放出来给大家看。因为这个人是我朋友的朋友,我就相信了,就推了这个币。

当时正好是 Asianmom 很火的时候,所以我怀疑他有可能是利用了这点,把我的社区当成了「收割对象」,因为之后他发表了一些声明,我有链上的朋友看过,跟我说这就是一个开发者的 Rug。所以我认为我的问题可能就在于我太相信人了。

因为说实在话,我的朋友圈是比较小的,我不会去认识一些陌生人,除非是熟人介绍。但是我会很相信我的那个熟人朋友,所以我通过他们介绍一些 meme 项目给我,然后我就会去推广。但是其实后来我在经历了 MONKEY 之后就非常小心,基本上没有再接过其他 meme 项目。

所以总结就是我真的没有要 Rug 我的社区,我也没有卖过一个币,两个项目上我都没有赚一分钱,不然我也不会上麦,这么诚恳的跟大家说解释。后来我问那个人,我需要为 MONKEY 做一些解释吗?他告诉我不要解释,直接把推文删掉就好了,我就删了。IDK 也是这样的。

我有所有的截图,可以发截图给大家看,包括那个群里的整个情况。整个开发者团队突然说 Rug 了,救不活了。但是可能涉及一些其他 KOL 的隐私,但是这个完全属实。我真的没有必要为了这一两万块钱去伤害我的名誉,我就是太容易相信一些不应该相信的人。

提问:你的意思是我们散户是咎由自取吗?

Irene Zhao:我并没有那个意思,这种错误局面我确实得认,我错在应该做更好的尽调。所以后来我就非常的小心,基本上已经不太接这类 meme 广告了。除非我相信这项目方很牛逼,一定有拉盘的实力。所以我的问题大部分在于我的尽调没有做好,所以我在这里和大家道歉,不好意思,让大家失望了。但是这个领域很多东西我也没有办法控制,我只能很诚恳的告诉大家,我没有在这上面赚钱,但是我确实是没有做好这方面的尽调。

提问:为什么你不对 Rug 的项目做出任何解释就直接删除推文呢?

Irene Zhao:我确实在沟通上有所缺乏,我知道下一次如果我发任何项目,我需要承担大家被割的后果,我需要解释为什么会发生这样的情况。但是我当时是为了不想要制造更多的戏剧性的局面,所以选择了冷处理,现在我意识到确实我有解释的责任。

在这跟大家说一声抱歉,我不应该以这种逃避的形式,或者删推的形式去结束一个项目的推荐,这是一个不负责任的一个行为。尤其是在我有这么多粉丝的基础上,我的错在于我没有尽调。

提问:他们推广的 meme 应该和你推广的不太一样吧?

Irene Zhao:好吧,我们先不讨论别人有没有推广过 Rug 的 mem。我承认,这个推广确实是我错了,我也不说其他 KOL 不好,不把这个锅甩给别人,我做错了就是事实。

提问:如果你在推广过程中只是赚了营销费、市场费,大家都是完全能接受的。你既然不是参与者的话,你可以直接介绍 Rug 人和 Rug 项目方,包括这些钱都让谁赚了?

Irene Zhao:我确实不知道这个钱是被谁给赚了,就像现在的这个市场你也不知道是谁把这个钱挣了,有些人赚,也有些人是亏。而且我确实不太清楚这个开发者他能力到底够不够,还是说他故意 Rug,我没有办法去判断。

所以我不能够跟你说到底是谁把这个钱给赚了,我只能说是这个项目最终没有按照他一开始跟我保证的走向,我没有说要去虚假宣传一个 meme 项目。那我说如果是我通过什么项目赚了钱,或者是做了营销,我会很诚实的跟你讲,我赚了就是赚了,亏了就是亏了,我没有必要去撒这个谎。

提问:你在这个过程中的收入是什么?

Irene Zhao:有些项目可能会用 SOL 付市场费,有些项目可能会给你一些代币作为市场费,比如 MONKEY 给我的是 0.2% 的代币供应量。但是我并没有卖,我没有说发完这个推文立马就把它卖掉,让我的粉丝接盘。但是确实在我宣传完了以后,可能这个项目上其他的人在三四天之内就砸盘了,所以我手上的币也归零了。

提问:你有没有和曾经 Rug 过的项目团队再次合作过?

Irene Zhao:没有。

提问:你是直接和团队合作还是通过机构推荐?

Irene Zhao:我没有进过机构,都是通过个人,我没有接过机构的广告。

提问:你信任他们的原因是什么?因为大部分 meme 币都 Rug 了。

Irene Zhao:我信任他们是因为这个中间人是我一个很信任的人,是我很信任的朋友,就是我跟他之前有过合作的,然后我是通过他认识的项目方,就是通过熟人介绍。

提问:所以你有很多个熟人,分别介绍了不同的项目,然后不同的项目都 Rug 了。

Irene Zhao:我们现在说的就两个对吧,一个是 IDK,还有一个是 MONKEY,我只有两个 meme,没有其他的,这就是两个人。而且后来我很小心,你要知道每天是有很多人去找我发推广的,而且在我准备发 Asian mom 这个阶段我没有发过任何 meme 的广告。

因为我还是想把所有注意力都放在我们自己的这个 meme 上。所以你可以看我的推特,我在这个月是没有发过任何广告的。而且很多 KOL 可能一天发四五个 meme,我说心里话,我这个月是没有发过任何推广的。

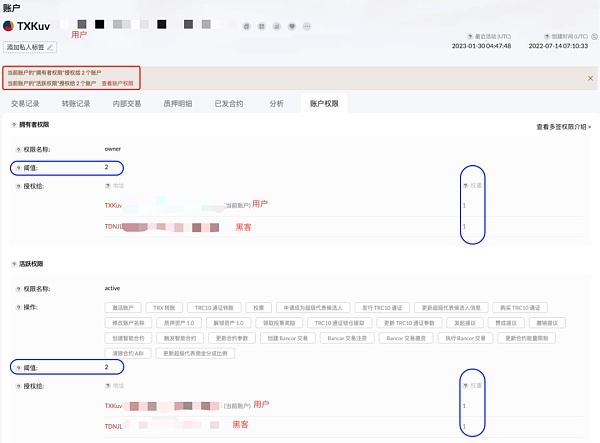

提问:那对于 ZachXBT 指控出的 SIMP,这个链上的转账数据是实打实的,有的一年的锁仓期,为什么你马上就卖给了 DWF?

Irene Zhao:那个代币不是从我们锁仓的币里出去的。

提问:所以就是有一个钱包平白无故的给 DWF 转了几千万个币?

Irene Zhao:那个都是市场流通的币,是已经解锁的币,不是我们团队的代币,是代币中某一系统环节的币。而且,DWF 这个事情我会在澄清里面说,因为这个东西涉及到了我们还有 DWF 的一些比较隐私的东西,所以我会发澄清说明。

因为这是对我来说是一个比较严重的巨大的指控,所以我会用文字回应的方式来解释比较好,而不是不通过 space。这里还涉及到一些代币经济学,一些数据和事实,还有一些我们之前的对话和很具体的方案,所以我会把它放在澄清说明里。

IreneDAO 赚的钱去哪了?

Irene Zhao:IreneDAO 是一个完全的 free mint,我个人没有任何 IreneDAO 的 NFT,你们可以去我钱包上看,很多都是免费送给一些朋友了。当时我们是有一些版税,大概 5%。之后,我们捐赠了十万美元给一个东南亚的 NTK trafficking ( 反贩卖组织 )。这一切都有证据,我可以提供相关证明。

提问:那是什么时候的事?

Irene Zhao:2022 年 2 月份左右,但那东西在我 Instagram 上,现在这个号注销了,所以看不到。但是我是有证明,所有东西都有自动记录的,就我现在说的所有的话我都是有记录。

提问:那 NIT 版税的钱去哪里了呢?

Irene Zhao:版税的钱除了 10 万美元以外,很多资金是由多签地址一起管理的,我个人没有单独操作这些钱的权利。我们有 DAO 成员,这些成员每个月都会领取薪水。当然,这也是我的问题,因为他们自己给自己发了很多工资,然后进行相关操作。

提问:你是说把社区的钱给自己发工资了吗?

Irene Zhao:这些钱没有给我,我没有拿钱。我意思是这相当于 DAO 成员给自己付工资,因为当时我做 KOL 没有时间管理 IreneDAO,所以他们有自己的组织,DAO 成员每个月把这些钱部分用来做一些活动,一些去做别的事情。他们拿的钱可以追踪到每一笔支出,没有任何一分钱是进入我的钱包的。

提问:我追查不到这笔钱具体给了谁。

Irene Zhao:这个讨论的重点是如果我真的想靠发 NFT 赚钱的话,我完全可以在 IreneDAO 之后再发一个新的 NFT 项目,每个 0.1 以太坊,我发 1 万个就能轻轻松松赚 1,000 枚以太坊。但我没有必要去靠这个版税赚钱,当时我想的是做 KOL,通过这一形式把那些 Web2 中很厉害的创作者都引进来,做一个 Web2.5 平台。但是事实证明 Web 2.5 叙事是行不通的,我们确实也没有做起来。

这并不是我在找借口,因为当时大家都是在吹 Web2.5 叙事以及各种合作,其实都是花了很多钱去做市的,后来证明这个壁垒太太了。IreneDAO 上现在还剩余的资产我没有动过,因为这不是钱包,不是我一个人就说了算的,你可以看到很多多签地址都不是我的签名。

提问:能否请这些 DAO 成员对你说的话进行纠偏?

Irene Zhao:这是 2022 年的事情,很多 DAO 成员我都不认识,我没有私下沟通过。你可以去检查他们的钱包,多签地址中的所有交易都不是我签名的,所以说他们是在我不知道的情况下,自己把工资付出去了。这也是我的疏忽了,因为我当时刚入行,没有找到最好的管理模式。

我差不多是 2021 年 3 月份的时候入行的,所以当时确实经验不足,没有很好的做一个 DAO。而且当时做 KOL 也没有时间去管那些成员具体是怎么花钱的。

提问:所以你当时等于是在做义工?

Irene Zhao:也不能这么说,它确实给我带来了很好的品牌,我们想把这个品牌做大。我并不希望说只有我一个人做,而是希望更多的创作者能够进来做这些东西。所以我们当时更多把重心放在 Web2 的创作者,还有那些美国好莱坞最顶尖的 TikTok 上,我们当时有一个很大的版图而不只是提升自己。

提问:你们的活动除了发一些性感照片还有别的实质性工作吗?

Irene Zhao:当时有一个 DC 管理员经常做一些设计,但这可能需要找之前 IreneDAO 的人来解释他到底做了什么。但这都有记录的,就是他当时为什么付这些钱给那些成员做这些事情。

提问:我第一次知道做一个 Discord 管理员可以这么赚钱。你提到 IreneDAO 是 free mint 的,因此这部分没有收入。如果提取 5% 的版税,以 NFT 最高峰时,大约两到三天的总交易量达到 2300 个以太坊。当时正值加密行业的牛市,也是 NFT 的牛市。因此,这 2300 个以太坊大约带来了 115 个以太坊。按照当时的价格估算,大约是 40 万美元。你说这 40 万美元被用来发工资,而你自己却什么都没有得到,他们拿走了你的收入。

Irene Zhao:我们捐出去了 10 万美元,还剩差不多 30 万美元。他们真的浪费了很多钱。

提问:这些人是谁?是你的小号吗?

Irene Zhao:是我不认识的人,我没有直接跟他们联系。你们可以去链上找那些钱包地址看他们到底是谁在管理整个 DC 社区。也不可能是我的小号,我当时真的没有时间去管理。

提问:那这些人都是谁呢,你所谓的多签地址都有什么人?你真的敢把钱给一个不认识的人吗?

Irene Zhao:只知道有一个人是当时负责我 IreneDAO 的人,当时他是在我们公司有拿工资的。他叫「拿破仑」,在美国。他是我的一个员工,我同意他来帮我负责管理这个 DAO。

提问:所以你的员工把你的工资都拿走了,而你作为老板却一分钱没赚?

Irene Zhao:如果你不相信我,那这个 space 还有什么意义呢?当时对我们来说,我们没有想要通过 NFT 赚钱。

如何当上 Konomi 的 CMO?

提问:我之前在 thread 上说你是无名之辈,但后来发现你应该最初是 Instagram 上的一名网红,所以更有可能直接从一个行业跳入加密货币行业,成为一个加密项目 Konomi 的 CMO。

Irene Zhao:我之前在 Web2 确实是一个 Instagram 网红,我加入 Konomi 的是因为这是我朋友的一个项目,所以我相当于是在帮我的朋友。他是我很信任的人,我们从大学时期就是很好的朋友,因为他们我才加入加密货币的。而且当时其实都没有 CMO 这个那么一个说法,CMO 相当于就是一个首席市场官。

我不是说自夸,但是确实 CMO 这个概念是在我做了以后火起来的。那为什么我会火起来?原因是很多 Crypto 的 KOL,他们之前在 Web2 就是我的粉丝,当时推特的机制就是如果他们帮你评论,所有人都能看见。

所以最开始我虽然在 Web3 算新人,但是其实很多大 v 都已经知道我了,他们会经常跟我有一些互动。所以我当时粉丝涨得很快,而且女生比较少,我相当于是吃了一个时代的红利,所以我就火的比较快,不是有什么幕后推手,也不是有什么见不得光的东西。

我可以跟你说是谁,其中一个叫 Alex,一个比较有名的一个大 v,差不多有 10 万多粉丝,之前在 Crypto 就已经比较有名了。你可以看我最早的一些 Twitte 跟他们是有互动的,这就都是自然增长。当然我承认信誉是有一部分的,但是你需要了解,Crypto 有一个文化,要去看他们怎么发 meme,去多关注一些他们常用的语言。而且我在新加坡也有一些粉丝,会在新加坡和他们线下见面,所以粉丝会涨的比较快。

提问:你经历的 Rug 项目并不是一次两次了,你是一个正儿八经的 KOL,你是想跟这些项目方一起去成长的,你为什么不第一时间出来澄清呢?你在 Konomi 有 CMO 的头衔,为什么不第一时间出来澄清呢?你作为一个项目的 CEO 一定会出来找这个钱被谁 Rug 了,我的钱去了哪里。

但你的回答 7 分真 3 分假,你在大家的催促下指出了一个叫拿破仑的美国人,这很像编的。这个事情关键是你割韭菜割的有多狠,以及从中你到底是个什么角色?你到底有没有把散户当狗,钱到底到没到你腰包里?就我今天晚上听下来,这个钱大概率是你可以暴利,但没有完全得到,所以你也很冤枉。

Irene Zhao:我根本就不知道你们今天晚上要开麦。我也没有提前想好所有的措辞,我也没有看谁的推特,看到了你们对我有什么控诉?我就正好看见了 space 就上麦了,我从头到尾都是实话。

我觉得每个 KOL 有每个 KOL 的风格,那我的风格像我刚刚说过的,我会出冷处理,而不是说去解释我也亏钱了,当然这也是我的问题。因为说实在话我就算去解释我是亏钱了,这个也是可以演出来的,对吧?很多 KOL 发自己亏麻了,他们其实并没有亏,他们是赚了,还表现出一副亏麻了的样子。

就是对我来说,我个人的比较喜的冷处理,但是我在听完大家今天这些意见以后,我承认这个冷处理的方式很不成熟,我也没有考虑,我也不够负责。如果今后我再推广其他项目,这个项目确实没有按照我给大家保证的走向,那我会以一个很真诚的态度去解释这个东西为什么 Rug 了。

Jupiter 为什么选择你合作?

提问:你怎么看 Jupiter 这个团队?我觉得 Jupiter 团队比你要聪明,他现在做一个 meme Launchpad 只是想证明一件事情,即便是一个备受争议的人来发币,我也可以把它做得非常公平透明。

Irene Zhao:最开始 Asian mom 火起来的时候,Meow 来找我,问我这个项目是不是我的?我告诉他这个项目是一个社区项目,然后我问他应不应该 indoor 这个项目,还是说应该发一个新的币?他问为什么要 indoor,因为你不知道这个项目会由谁来发币,也不知道这个项目最开始是怎么出来的,没有具体的信息。如果你轻易的去采纳一个 meme 币的话,很容易 Rug 你的粉丝。

提问:如果我是 Jupiter 的 CEO,我选了你,那这个点一定的你的争议性因素,而你现在出来澄清反而是破坏了自己品牌。

Irene Zhao:我认为这个想法比较的狭隘。你们觉得 Jupiter 作为 Solana 第一的聚合器,他会愿意用他们的 名誉冒险去跟一个「恶意」合作,只是为了达到营销的话,那我觉得你把 Jupiter 就想的太狭隘了。

提问:你能讲一些你跟 Jupiter 合作的细节吗?

Irene Zhao:我们基本上一个月前就已经在计划这个事情。最开始他看到社区项目,但我不知道整个代币供应分配,也不知道大部分的筹码在谁的手上,虽然他们给了我 3%。但是到现在我没有卖过一个币,最高点差不多值 330 多万美元,你看我的链上记录都是能看见的。如果直接推广是一个很不负责任的行为,后面也被证实这个项目是开发者 Rug 了。

因为我在提到 Asian mom 这个词的时候,就有买盘进来然后砸盘。这些我没有具体的细节,但是有人跟我说这个现象就是开发者在 Rug。于是基于这些的事实,我们就决定发一个新的 meme 币。他当时发了一条推特,说想做一个社会实验,把一部分代币空投给这些在他那个推特上留钱包地址的人,这是我们一起想出来的。

这个是我们一开始的初衷,因为他想要去推行 PPP 这个概念,他觉得我这个 Asian mom 的理念很好。而且其实跟你说的正好相反,他跟我合作的原因是觉得我在这个市场呆了很久,算是一个长期的一个玩家,他不想要跟一个短期玩家合作,所以他选择了我。

所以跟你说刚刚说的用「恶意」反向证明机制很牛逼的初衷是相背而驰的。我很诚恳的、很真诚的跟大家说这些话,如果我是编的,我不可能有这么多细节。我也不可能一套完整的逻辑去跟大家讲这些事情,但是确实这个是我们一开始合作的原因。

提问:为什么 Jupiter 会选择你?

Irene Zhao:因为当时他很喜欢 Asian mom 这个叙事,觉得这个东西有很大的潜能。可能是因为社区本来已经帮我发了一个 Asian mom,当时热度也比较高。然后可能我在圈子里的时间也比较久,也有一定的粉丝基础,所以他觉得会比较适合。

提问:Jupiter 的 CEO 选择这个叙事是因为他的个人情节偏好吗?

Irene Zhao:他是觉得 Asian mom 是一个很好的 Meta,他很喜欢这个概念。正好当时有一个欧美的 mother,他就觉得我们亚洲也可以有一个 Asian mother,然后他就想能不能有一个全新的叙事来把这个 Asian mom 做大,这个是它的初衷。

因为对于 Jupiter 来说,它也不是说要去赚钱,他是一个非常喜欢推动新理念的人,所以他觉得如果我们可以主持这个 Meta 的话会对这个市场有积极影响,所以我们一起来做的一个事情。

新的 meme 平台会 Rug 吗?

提问:你可以讲你在跟 Jupiter 合作过程中获得了哪些呢?

Irene Zhao:首先我觉得他们是一个非常好的一个平台。我很喜欢这个创始人,因为他是一个非常有自己的观念,也是可以一直给整个区块链带来新的叙事的一个创始人,是迄今为止最好的创始人。通过跟他合作,宣传 PPP 理念对我来说是一个非常好的品牌塑造。

还有资金激励,我的代币有 18 个月锁定期,我有所有聊天记录可以证明,我们基本上在一个月前就已经说好了。因为我们还没有来得及公布,但是所有的代币供应分配都是非常公开透明的。所以如果这个币在 18 个月后归零了,那我这个项目上的收益是很少的。

但是我觉得不管收益怎么样,如果说能够通过这个合作,让更多的 meme 币接纳 PPP 理念,让他们能够从中学习是一个很好的事情,所以我愿意做这样的一个事情,这个是我的一个初衷。

提问:Asian mom 到 Jupiter 后,未来如果币价表现不好,那你作为一个计划者来说会不会再把你自己切出去?你怎么来保证对这个项目有长期的正面效应?

Irene Zhao:首先我要说明一点,我不可能确保项目的走向,因为大家确实不知道这个市场以后会怎么样,但是我们能确保我们锁仓,我们没有预售,也没有 KOL 分配。我们会把代币给一些早期的支持者,所有都是公开透明的。我们不能控制走向,但是我们能确保不会 Rug。

因为现在很多项目你说它能不能起飞,有些确实能起飞,但有些项目它没有起飞的原因,或者起飞了突然死掉原因是因为别人 Rug 了,比如说开发者全部跑了,或者是他 snap 了 70% 供应。所以我们能做的就是确保这件事情不会发生在这个新的 meme 上。

提问:现在 Meow 找你合作是在用你做压力测试,证明在一个恶意节点参与的情况下也没有办法 Rug,你没有意识到这一点吗?

Irene Zhao:如果真的是就是这么一个情况,那我只能说我遇人不淑。如果你真这么想的话那我也没有什么需要说的东西,那我们就到时候日后见分晓好吧?因为这个东西我跟你说,我没办法说服你,你也没有办法说服我,那我们大家就各自认为自己持有真理,没有必要嘲笑谁,也没有必要说回过头来看你很蠢或者是怎样子,没有意义。

如果我是个受害者,我不会立马发怒,原因就是大家都经历了很多事情了,我们不会说因为一个人 Rug 了就去跳脚,就很疯狂的去把他放到网上来骂,来鞭尸,因为我们大家都是很成熟的人。

提问:既然现在舆论已经是这个(不好)的方向了。你有没有考虑直接转向其他方向,或者说是选择一个不同的道路呢?

Irene Zhao:我是相信这个因果轮回的,今天我参加这个 space,我承认那些错误为什么会有这个舆论?我觉得也算是一个反噬,因为可能就是之前我在处理问题上,我没有做好善后的工作,所以导致现在有这么一个结局。所以我个人不会说再去做这样的事情。

而且说实在话我是想长期耕耘在这个行业的,我不是说想赚一笔很多钱,然后我就跑了,因为没有意义。我能做什么呢?我跟很多朋友聊过,说你赚了很多钱,你要你想做什么事情?你没有别的事情可以做,因为在别的行业你不可能发展这么快,不可能给你有这么多机会,不可能每天的有新的叙事。或者说可能我在别的行业的影响力可能没有在区块链的这么大。

那我觉得我会想要长期在这个行业里去做这样一个事情,所以我可以自愿把我的锁仓锁 18 个月,就是这个 meme 币,然后我也不想要去 Rug 一笔大的,然后我就跑了,因为我没有别的事情可以做。这是真话,所以我很喜欢这个行业,我觉得它能带来那种新鲜感,带来刺激感,我也想看到这个项目能做成什么样子。

提问:Asian mom 你是想赚钱还是想要名声?如果想挽回一下名声的话,你可以做一下什么行为?

Irene Zhao:我们会有一套非常透明的机制,所有具体的东西都是公开透明的,保证不会提前解锁代币,或者自己做不同社区这一类的情况。我们会确保,或者 Jupiter 也会确保这东西不会发生。

那你刚刚说的这个东西我是要名声还是要赚钱?我觉得现阶段,名声对我来说是一个很重要的事情。而且我我说过了我的代币是 18 个月的锁定期。所以我到底能不能赚钱这个事情还是要看这个项目最后发展的如何,我们和社区能不能把这个东西做得很好,那才是到我能不能赚钱的因素。

我确实我不知道我能不能赚到钱,但是我可以确保我不会 Rug,所以不会说我的名誉会因为这个东西有受损,但是我不能确保他的走向。